クボタ(6326)というと、「農業機械メーカー」というイメージが強いかもしれません。

実はそれだけではありません。

- トラクター・コンバインなどの農業機械

- 上下水道用の管・ポンプなどのインフラ設備

- 建設機械、エンジン、環境ソリューション事業

つまり、「暮らしの根っこ」を支える製品を作っている企業です。

私はその“地味だけど確実な強さ”に惹かれて、クボタを長期保有前提でポートフォリオに組み入れました。

銘柄選定理由:配当だけでなく「継続性」

クボタを保有する理由は、単純に利回りが高いから…ではありません。

むしろ、以下のような“長期投資の土台になりそうな性質”に注目しました。

- ① 業種が「インフラ型」=景気に左右されにくい

-

農業機械や上下水道設備は、短期的な流行や景気の波に左右されにくい部類の製品です。

不況でも作物は育てなければならないし、水は必要です。これは、高配当投資において非常に重要な「減配しにくい体質」につながると感じています。

クルエイチ

クルエイチ2025年は事故きっかけで”インフラ設備の老朽化”が話題になりましたが、景気関係なくインフラ整備が必要です…

- ② 海外比率が高く、成長余地がある

-

国内市場は縮小傾向ですが、北米・アジアなどの海外比率はすでに7割以上。

米国やインドと言った市場規模の大きい国にも力を入れていて、グローバル展開によりまだ成長期待があります。単なる「守りの銘柄」ではなく、海外で“攻められる体力”を持った企業として評価できます。

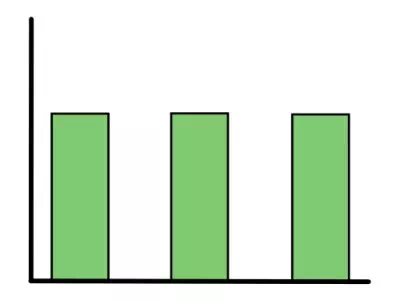

配当:安定した増配

クボタは減配の前例が非常に少ない点が魅力です。

コロナ禍の2020年のみ、2019年と同金額でしたが、それ以外の年は2025年時点で直近10年間は増配中。

この配当方針は、高配当投資家にとって大きな安心材料です。

- 配当金額は増配傾向

- 配当性向も25〜30%で無理がなく、継続的な支払いが期待できる水準

事業

将来性:社会課題が“追い風”になる

クボタの将来性は、「爆発的な成長性」ではなく、社会課題と共に需要がじわじわ伸びていく構造にあります。

- ① 世界的な「食糧需要の拡大」

-

- 日本だけでなくアジア・北米・欧州にも展開

- 今後、世界人口の増加と食糧危機への懸念が進む中で、「効率的に農作物を育てる技術」は重要

- 特にアジア諸国では、人力から機械化への移行フェーズにある地域も多い

人手不足や高齢化による農業現場の「省力化ニーズ」に応える製品なら、今後も一定の需要が見込めます。

- ② 水インフラの老朽化と再整備

-

- 上下水道用の鋳鉄管・バルブ・ポンプなどの分野で国内トップクラスのシェア

- 日本国内では、高度経済成長期に整備されたインフラの老朽化が進行中

- 一方、東南アジアや中東では、上下水道の新設・整備需要が拡大中

水インフラは国や地域の「安全保障」に直結する分野です。

民間企業でここまで網羅できているクボタの存在感は、今後さらに高まる可能性があります。 - ③ 環境・脱炭素対応への動き

-

- クボタは農業や建設機械の分野で電動化・省エネ化を進める姿勢がある

- 電動小型トラクターや低排出エンジンの開発販売など、次の柱に環境対応が上がる可能性

- ESG投資やグリーン成長戦略の観点からも、単なる“機械メーカー”ではない方向への進化へ期待

環境対応=コスト増と見られがちですが、クボタはむしろこれを技術優位性に転換しようとしている数少ない日本企業のひとつと言えます。

懸念点:為替・海外依存・競争

もちろん、クボタにも気をつけるべき点はあります。

- ① 為替の影響を受けやすい

-

グローバル売上比率が高いため、円高になると利益が目減りする傾向があります。

為替リスクへの感度は、無視できません。 - ② 海外市場の不確実性

-

米中対立や新興国の政治不安など、海外展開している企業ならではの地政学的リスクがあります。

長期投資を前提とするなら、これらの「外部要因の変動」に耐える気持ちも必要です。 - ③ 製品は高品質だが、競合も多い

-

特に建機・農機の分野では、米国のディア・アンド・カンパニー社(Deere & Company)などの強敵が存在します。

クボタは価格競争ではなく、中小農家向けの使いやすさ・耐久性・コスパで差別化している印象です。

相手が小規模なので、ある程度は多売の要素が入ります…

今後の保有方針:じっくり、無理せず育てる

クボタは「爆益はないが、堅実に育ててくれる銘柄」です。

とはいえ、2025年時点では年々平均株価が下落傾向なのは気がかりです。

業績も、長期的に見れば右肩上がりですが、1年ごとで見ると前年から下落する年もあったりします。

今のところ、買い増しを検討するタイミングは“株価が落ちた時”限定で考えています。

- 株価に一喜一憂せず、配当が入り続ければOK

- 財務は比較的堅実なので安心して放置できる

“長期保有スタイル”で見守っていく!

結論

生活インフラ×堅実配当という安定性が一番の魅力です。

成長性と安定性のバランスが良い銘柄がクボタだと思います。

株価の下落傾向は懸念点ですが、事業の安定性は高いので、投資の土台にしても良いでしょう。

- 農機・インフラという「なくならない」事業領域で安定収益

- 海外展開も進んでおり、緩やかな成長も期待できる

- 配当利回りはやや控えめだが、継続性と信頼感は高い

- 長期でじっくり持つのに向いた“生活基盤系”銘柄

コメント